机构最爱的基金经理,都具有这些特征

机构,是天然有着信息、人员优势的专业组织,它们的一举一动深受关注。

在股票市场人们会留意它们的动向,公募基金行业也一样,常见的指标有:FOF重仓、机构持有比例。

每次数据披露后,我都会解读,不过都是各指标分开看,有读者朋友建议放在一起,并且把时间拉长,综合看机构的喜好。

最终,我发现,原来机构爱得最深是富国基金曹文俊。

大家请看~

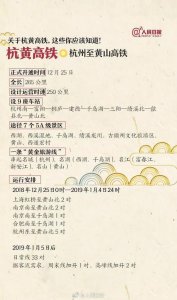

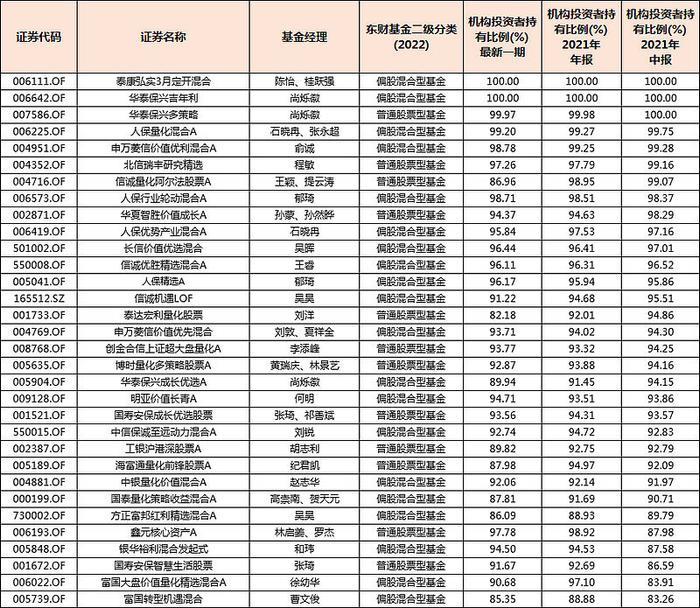

一方面,将机构持有比例拉长看最近的3期,即2021年中报-2022年中报。

机构持有比例连续3期都在80%以上的主动权益基金(普通股票型+偏股混合型+平衡混合型,下同)共有32只(不同份额合并统计)↓

数据来源:Wind,基金定期报告,截至2022年6月30日

另一方面,再看FOF持基变化。

下图是2022年Q2有超过10个FOF重仓的主动权益基金,有6只。

仅有富国转型机遇混合同时出现在两张表中,该基金由曹文俊掌舵。$富国转型机遇混合(F005739)$

此外,他管理期限也在3年以上的富国优质发展混合机构也一直重仓,且持有增加。

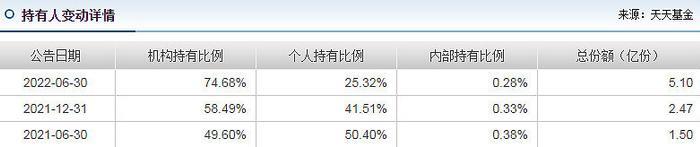

数据来源:基金定期报告,截至2022年6月30日

为啥曹文俊能这么吸引机构?$富国优质发展混合A(F006527)$

我觉得主要还是他独树一帜的投资风格:

稳健、均衡、全面、不极端、不偏离。

业内对曹文俊的评价是“全天候基金经理”,

就是说,要能应对各种市场的挑战,能力全面。

纵观曹文俊的从业经历,他从卖方研究起步,17年投研生涯,经历多轮牛熊转换,研究范围从单个周期行业扩充至整个周期板块,搭建了完整的自上而下投资框架,再向外扩充至消费、医药、科技等行业。

按照风险收益比,曹文俊将个股分成三档:

1、核心战略型品种

自上而下大逻辑通顺,自下而上业绩增长匹配性高。

符合这种属性的个股往往是来自景气上行、中长期成长空间前景比较好的领域,公司的经营管理能力突出、治理瑕疵比较少,信息披露也比较透明,适合做基金配置的底仓。

2、配置型品种

属于自上而下大逻辑通顺,但自下而上匹配度不足。

符合这个审美的公司大多是来自景气上行、中长期成长空间前景比较好的领域,但公司的经营管理能力相对比较平庸,公司财务稳健度上也可能有一些问题。

3、弹性品种

是自上而下大逻辑通顺,但自下而上匹配度较低。

这部分是偏主题性的机会,受行业景气度影响较大,市场水温好的时候beta特别大,但是在投资的初期安全边际偏薄弱,这个品种适合作为组合的beta调节器。

呈现在投资中,曹文俊稳健、均衡、全面、不极端、不偏离。

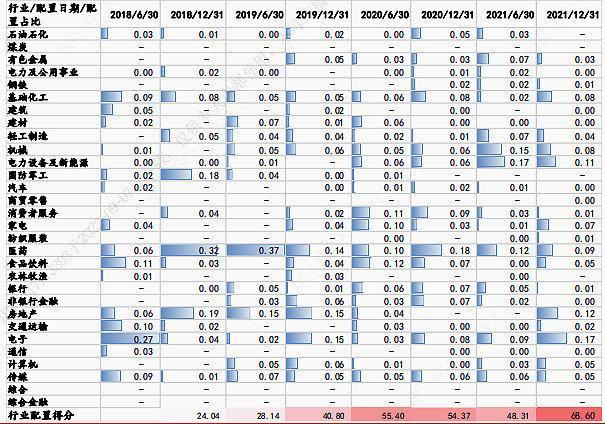

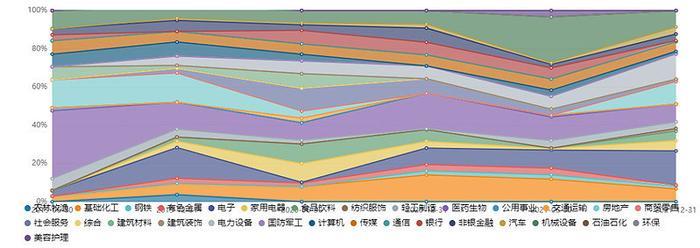

通过分析富国转型机遇的历史行业配置,能够看到曹文俊在全部三十个中信一级行业中曾对26个行业进行过配置,且展现出了全行业的配置能力。

图:半年度持股行业配置比例分布与半年度行业配置收益得分变化(中信一级行业)

注:根据半年度收益率对各行业从高到低进行排名,并按照 100 - 0 进行赋值,随后用基金半年报/年报披露的行业配置比例作为权重进行加权求和,即得到该基金在该时间段的行业配置得分。

基金定期报告数据显示,2020年之前,主要配置医药、地产、基础化工板块,其次在国防军工、电子和传媒板块阶段性地有所高配。

2020年以后,在行业配置上更为均衡,且展现出了更强的行业轮动操作。

2020Q2根据行业景气度和疫后修复的逻辑加仓电力设备与新能源(光伏)、消费者服务(旅游)、化工,把握了左侧的景气上涨线索;

2021Q2-2021Q3,放松估值约束,配置光伏、新能源汽车板块;

2021Q4-2022Q1,前瞻性布局逆周期板块(如房地产)。

富国优质发展混合自成立以来行业分布也非常分散。

行业配置均衡,不过分依赖单一赛道,减缓单一赛道波动大对基金净值的扰动。

曹文俊表示,均衡性主要体现在行业偏离度和个股集中度这两个方面,即使在行业比较乐观时,也力争将配置偏离度控制在10-15个百分点左右。

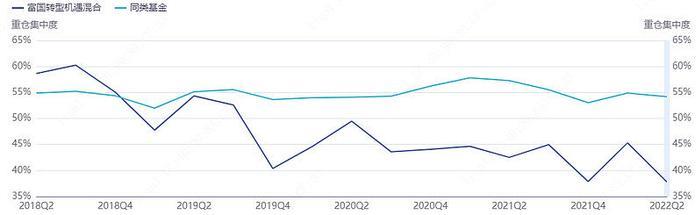

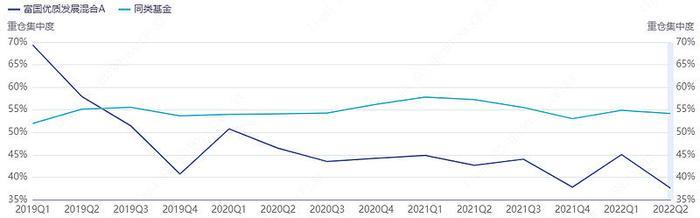

更重要的是,曹文俊在持股集中度、行业集中度呈现“双低”的特点。

2020年以来,富国转型机遇混合、富国优质发展混合前十大重仓股集中度中在30%—43%。

数据来源:Wind,基金定期报告,截至2022年6月30日

数据来源:Wind,基金定期报告,截至2022年6月30日

注:行业集中度为前三大行业占全部权益市值的占比(基于半年报数据,重仓股数据由于仅披露前 10 大个股,会导致行业集中度剧烈变化,故采用全部持仓数据计算);行业周转率为 1-各期前三大行业在下期的留存率,用于衡量基金经理的行业轮动特征(为避免计算出的行业周转率在历史各期变化过于剧烈,采用全部持仓数据计算)。

落到业绩上,自然出色且稳定。

近几年A股行业轮动加快,可无论市场机会是从核心资产到专精特新、还是从医药消费到科技新能源,富国转型机遇混合、富国优质发展混合均跟上市场节奏,取得了较好回报。

其中富国转型机遇混合管理时间最长,自2018年4月开始管理富国转型机遇混合,基金定期报告数据显示,截至2022年6月30日,近3年净值回报达到了139.23%,远超同期15.47%的业绩比较基准。

此外,曹文俊自2019年1月25日起管理富国优质发展混合。近2年、近3年收益率同类排名前20%。近3年收益率为130.58%,同期业绩比较基准收益率为8.24%。

进一步细化考察,选出富国转型机遇混合成立以来的17段上涨和下跌市场环境,观察产品的表现,并和同期沪深300指数进行对比。

通过上图能够看出:

在9次市场下跌区间中,富国转型机遇混合都跑赢沪深300指数;

在8次上行市中,富国转型机遇7次跑赢沪深300指数。

也就是说,该基金攻守兼备。

正如曹文俊所说,

“如果把基金经理比作一位司机,把持有人比作乘客,司机第一要务不是把车开到最快,而是把车开得相对比较稳,按时地把乘客送达目的地。”

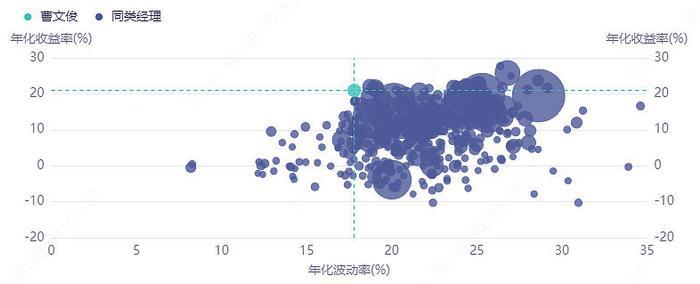

iFinD数据显示,曹文俊近5年风险/收益处于同类基金经理前列,

即在年化收益率差别不大的情况下,曹文俊的年化波动率更低。

这样高风险收益比的基金经理,机构能不爱嘛~

事实上,我们个人投资者也十分需要,适合拿曹文俊的产品做基金组合的底仓,或者在震荡市定投。

大家觉得曹文俊咋样?

富国转型机遇成立于2018年4月25日,自2019至2021完整会计年度及2022年上半年度净值增长率及同期业绩比较基准(沪深300指数收益率*80%+中债综合全价指数收益率*20%)收益率分别为:2019年53.41%(28.68%),2020年69.82%(21.73%),2021年20.89%(-3.52%),2022年上半年度-6.63%(-7.19%)。历任基金经理变动情况:曹文俊自2018年4月至今任基金经理。

富国优质发展成立于2019年1月25日,2019年至2021年完整会计年度及2022年上半年度的净值增长率及其业绩比较基准(沪深300指数收益率*60%+中债综合全价指数收益率*40%)收益率分别为27.83%(17.77%)、70.02%(16.24%)、23.04%(-1.95%),-6.63%(-7.19%)。以上富国优质发展数据描述对象均为富国优质发展A类。

富国稳健策略成立于2021年2月9日,自成立以来至2021年底及2022年上半年度基金净值增长率及同期业绩比较基准(沪深300指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%)收益率分别为6.08%(-10.64%)、-7.18%(-5.63%)。以上富国稳健策略数据描述对象均为富国稳健策略A类。

富国低碳环保成立于2011年8月10日,自2017至2021完整会计年度及2022年上半年度业绩及比较基准(沪深300指数收益率*80%+中债综合指数收益率*20%)收益率分别为:2017年33.2%(17.22%),2018年-32.00%(-19.26%),2019年30.23%(29.5%),2020年9.78%(22.47%),2021年17.51%(-2.97%),2022年上半年度-7.75%(-6.92%)。最近5年基金经理变动情况:魏伟自2014年7月至2020年10月任基金经理,曹文俊自2020年10月至今任基金经理。

富国金安均衡精选成立于2021年12月14日,自基金合同生效以来的净值增长率及其业绩比较基准(沪深300指数收益率*65%+恒生指数收益率(使用估值汇率折算)*15%+中债综合全价指数收益率*20%)收益率为1.30%(-7.98%)。以上富国金安均衡精选数据描述对象均为富国金安均衡精选A类。

曹文俊另外管理富国趋势优先、富国天旭均衡,因截至2022半年报产品成立未满半年,因此暂不披露业绩暂不披露相关业绩。

以上数据来自各基金定期报告,截至2022年6月30日。基金经理管理的其他基金的业绩不构成对本基金业绩表现的保证,历史业绩不代表未来。

风险提示#雪球ETF星推官##雪球星计划公募达人##雪球创作者中心#

市场有风险,投资须谨慎。本页面产品由富国基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金可以投资港股通标的股票、存托凭证等投资品种,将承担因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。本材料涉及所有产品风险等级均以代销机构为准。

基金有风险,不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。@雪球基金@今日话题@雪球创作者中心

作者:基尔摩斯链接:https://xueqiu.com/1762638610/231065279来源:雪球著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。